来源:金十数据

评级机构晨星给予特斯拉“窄护城河”评级,认为其对产能扩张和研发的投入能否取得正面回报持谨慎态度。

特斯拉(TSLA.O)将于1月24日周三美股盘后公布四季度财报。以下是此次四季度财报需要关注的重点:

全公司营业利润率

特斯拉的利润率已从2022年第三季度17%的高位下降至2023年第三季度的8%以下。考虑到价格下滑,市场将重点关注第四季度的利润率最终如何表现,原材料成本下降以及创纪录的产量和交付量可能部分抵消这一影响。

此外,能源发电和储能领域不断增长的盈利能力,应该有助于提高公司的利润率。

管理层对2024年的展望

虽然特斯拉管理层没有提供收入或利润等传统财务指标方面的指引,但该公司确实提供了2023年至少180万辆的交付指引,这一目标得到了满足。后续将了解管理层如何看到2024年现有车型的增长。

新款经济型汽车的推出

市场普遍认为,特斯拉未来几年是否能迎来新一波的增长将由其新款的经济型汽车推动,这些车辆将在经济型汽车领域展开竞争,它们可能是特斯拉到2030年能否实现500万辆交付量的关键。

全自动驾驶能力

一旦准备好全面推出,全自动驾驶(FSD)可以立即为公司带来强劲的收入和利润增量,并可能成为特斯拉区别于竞争对手的关键功能。市场将继续关注该软件的进展更新。

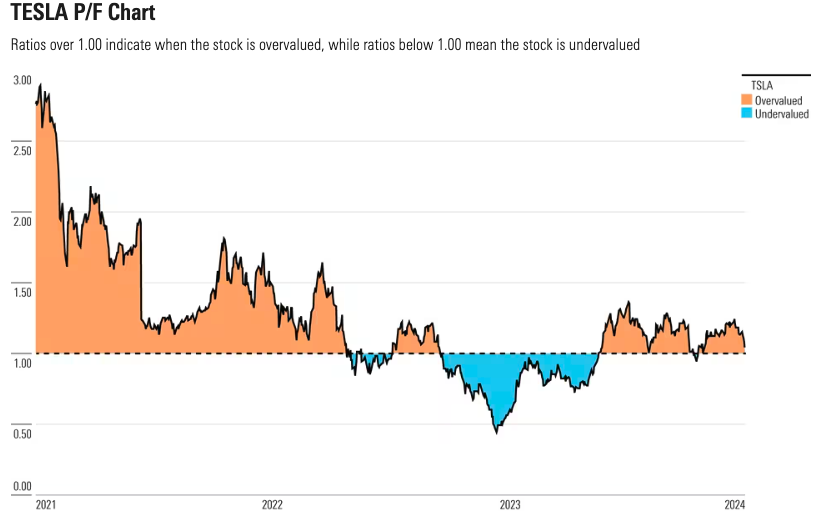

晨星认为,与长期的公允价值预估相比,特斯拉当前的股价合理。晨星给予特斯拉目标价为210美元。(下图是特斯拉的P/F比率走势,比率大于1.00表示股票被高估,低于1.00为股票被低估)

从长远来看,假设特斯拉到2030年每年交付约500万辆汽车,这包括车队销售,这对公司来说是一个不断扩大的机会。晨星的预期远低于特斯拉管理层设定的本世纪末销售2000万辆汽车的理想目标。然而,这几乎是2022年131万辆汽车交付量的4倍。晨星假设特斯拉增加Model 3和Model Y的交付量,电动皮卡Cybertruck也取得成功,并且该公司在几年内增加销量。该机构相信,随着时间的推移,晨星预计Cybertruck的销量将会陆续增加。

此外,晨星预计特斯拉将在本世纪下半叶推出其跑车车型,并最终推出价格实惠的轿车和SUV平台。该机构认为该公司将继续降低单位车辆的制造成本。加上转向生产更多高价Model Y车辆,预计该细分市场的毛利率将扩大至30%左右,接近2022年实现的29%水平,因为汽车利润增长速度快于收入增长速度。以订阅方式销售的自主软件带来收入和利润将得到进一步增长。此外,保险业务的增长和收费业务利润的增加将推动“服务及其他”业务的长期利润增长和利润率扩大。

护城河评级

晨星将特斯拉的护城河评级定为“狭窄”,源于其无形资产和成本优势。该公司作为豪华汽车制造商的强大品牌力要求其定价较高,而其电动汽车制造的专业沉淀令其生产成本较竞争对手更低廉。

特斯拉的护城河将持续存在,帮助其产生超额的资本回报。晨星预计,至少在未来20年内,它有可能超过其资本成本,这是该机构针对宽护城河评级的衡量标准。然而,鉴于自动驾驶技术的快速进步,第二个十年对特斯拉和更广泛的汽车行业来说,都存在很大的不确定性,这可能会改变消费者使用汽车的方式。因此,晨星认为,窄护城河评级(假设超额回报期限为10年)更为合适。

风险和不确定性

汽车市场具有很强的周期性,会根据经济状况而出现需求急剧下降的情况。作为电动汽车领域的龙头,特斯拉面临着来自传统汽车厂商和新势力日益激烈的竞争。随着新的低价电车进入市场,特斯拉可能还需要进一步被迫降价,从而降低其行业领先的利润。随着电动汽车选择的增多,消费者对特斯拉的评价也可能会降低。该公司目前正在大力投资,用于产能扩张,但这存在延误和成本超支的风险。它还投资于研发,以保持自身的技术优势,并产生基于软件的收入,但都不能保证这些投入会取得成果。特斯拉CEO马斯克拥有该公司约20%的股份,并将其用作个人贷款的抵押品,这增加了大规模抛售以偿债的风险。

多头观点

特斯拉有潜力凭借其电动汽车、自动驾驶、电池和太阳能发电系统技术颠覆汽车和发电行业。随着未来几年单位生产成本的降低,特斯拉将获得更高的利润率。通过特斯拉行业领先的技术与其独特的增压器网络的结合,该公司的电动汽车提供了市场上最好的功能,随着电动汽车采用率的增加,这将有助于特斯拉保持其市场领导者的地位。

空头观点

传统汽车制造商和新进入者正在大力投资电动汽车开发,这将导致特斯拉销量增长放缓,并因竞争加剧而被迫降价,从而侵蚀利润率。特斯拉的低价Model 3汽车依赖中国制造的电池,这将损害其销量,因为这些汽车没有资格获得美国补贴。太阳能电池板和电池价格下降的速度可能快于特斯拉降低成本的速度,导致能源发电和存储业务几乎没有利润。

股市回暖,抄底炒股先开户!智能定投、条件单、个股雷达……送给你>>

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP